税额抵扣 (8条内容)

- 税额抵扣相关内容

- 税额抵扣相关问答

提起增值税进项税额抵扣的时候,很多财务人员都会感到熟悉,它也就是指企业在经营发展的过程中会涉及到原料和辅助材料的进购,在出售商品之后会发生税额,计算销项增值税的过程中需要减去进项税,以下几种相关情况需要人们掌握。

2021-04-30 12:11:32 6586浏览 · 0点赞

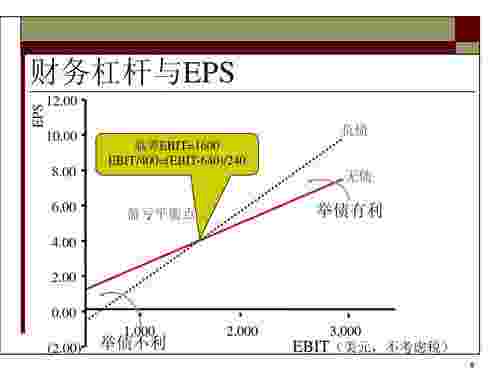

财务杠杆作用是负债和优先股筹资在提高企业所有者收益中所起的作用,是以企业的投资利润与负债利息率的对比关系为基础的。1. 投资利润率大于负债利息率。此时企业盈利,企业所使用的债务资金所创造的收益(即息税前利润) 除债务利息之外还有一部分剩余,这部分剩余收益归企业所有者所有。2.投资利润率小于负债利息率。企业所使用的债务资金所创造的利益不足支付债务利息,对不足以支付的部分企业便需动用权益性资金所创造的利润的一部分来加以弥补。这样便会降低企业使用权益性资金的收益率。

# 财务杠杆 # 财务管理 # 财务会计 # 应纳税额 # 税额抵扣

2021-02-19 10:18:43 5574浏览 · 1点赞

- 我们帮您找到了更多相关内容

根据《营业税改征增值税试点实施办法》第十八条的规定,一般纳税人发生应税行为适用一般计税方法计税。 根据《营业税改征增值税试点实施办法》第二十一条的规定,一般计税方法的应纳税额,是指当期销项税额抵扣当期进项税额后的余额。应纳税额计算公式: 应纳税额=当期销项税额-当期进项税额 当期销项税额小于当期进项税额不足抵扣时,其不足部分可以结转下期继续抵扣。

2016-12-19 15:07:59 2376浏览 · 0点赞

当月认证,当月抵扣,当月申报,抵扣不完的,结转以后继续抵扣。 "根据《中华人民共和国增值税暂行条例》(中华人民共和国国务院第538号令)第四条规定,除本条例第十一条规定外,纳税人销售货物或者提供应税劳务(以下简称销售货物或者应税劳务), 应纳税额为当期销项税额抵扣当期进项税额后的余额。应纳税额计算公式:应纳税额=当期销项税额一当期进项税额 当期销项税额小于当期进项税额不足抵扣时,其不足部分

2016-12-19 15:07:59 1892浏览 · 0点赞

根据申报表及附表之间的关系,建议申报表及附表填写顺序为:《附表一》、《附表三》、《附表二》、《固定资产进项税额抵扣情况表》、《附表五》、《附表四》、《增值税减免税申报明细表》、《主表》。

2016-12-19 15:07:59 2830浏览 · 0点赞

纳税人在认定或登记为一般纳税人前的进项税额是否可以在认定或登记为一般纳税人后抵扣?

根据《国家税务总局关于纳税人认定或登记为一般纳税人前进项税额抵扣问题的公告》(国家税务总局公告2015年第59号)的规定,纳税人自办理税务登记至认定或登记为一般纳税人期间,未取得生产经营收入,未按照销售额和征收率简易计算应纳税额申报缴纳增值税的,其在此期间取得的增值税扣税凭证,可以在认定或登记为一般纳税人后抵扣进项税额。

2016-12-19 15:07:59 1139浏览 · 0点赞

通俗的说企业在计征增值税时先要确定身份,即是增值税的一般纳税人还是小规模纳税人,两种身份不同计算缴纳增值税的方式也不同。最大的区别就在于税率的差异和进项税额抵扣的差异,比如采购1000元货物,进项税170元,一般纳税人应交税金=卖出去的价格*税率-进项税170元。而小规模纳税人应纳税额=卖出去的价格*税率(注意这里不能扣减进项税)但两种纳税人的税率是不一样的,一般纳税人税率高,可以抵扣,小规模纳税

2016-12-19 15:07:59 3646浏览 · 0点赞

我们公司是一般纳税人,购进农产品,但未取得专用发票,怎么计算进项税抵扣?

购进农产品,未取得增值税专用发票或者海关进口增值税专用缴款书的,按照农产品收购发票或者销售发票上注明的农产品买价乘以13%的扣除率计算进项税额抵扣。 需注意的是: 农产品买价,包括农产品收购发票或者销售发票上注明的价款和按规定缴纳的“烟叶税”。 农业生产者销售的自产农产品,免征增值税。收购发票或者销售发票上注明的价款为“不含增值税”的价款。 增值税扣税凭证包括增值税专用发票、海关进口增值税专用缴款

2016-12-19 15:07:59 3742浏览 · 0点赞

增值税专用发票认证通过或勾选认证后就代表合规了吗?如果章盖的不对也可以不用去换了对吗?

实务操作中,不加盖发票专用章、盖单位公章、盖财务专用章、发票内容压线及单位抬头不完整等一些不合规的增值税专用发票,都可以认证通过或勾选认证。但是按照相关文件规定,上述增值税专用发票都属于不合规的发票,不能作为增值税进项税额抵扣、企业所得税税前扣除和土地增值税税前扣除凭证,也就是说,增值税专用发票即使认证通过或勾选认证通过,并不代表该增值税专用发票就合规。

2016-12-19 15:07:59 2838浏览 · 0点赞

由于小规模纳税人企业在政策上的特殊性,因此小规模纳税人企业购进货物无论是否取得增值税专用发票,其支付的增值税额均不得进入进项税额,不得由销项税额抵扣,而应计入购货成本。因此,经核实其存货属正常范围的(即平时税负正常,存货帐实相符,无虚假),不应作进项税转出或计提销项税等征税处理。小规模纳税人企业注销时,其存货不作纳税调整。

2016-12-19 15:07:59 1107浏览 · 0点赞